Nachhaltige Geldanlage Rentabel und grün anlegen im Jahr 2024

23.06.2025 • 8 Minuten Lesezeit

Inhalt

Das Wichtigste in Kürze:

- Ein Investment in nachhaltige Geldanlagen ist vielfältig und steht Ihnen in vielen Formen zur Verfügung, ob Aktien, Anleihen oder Investmentfonds.

- Nachhaltigkeit ist kein geschützter Begriff, eine allgemeingültige Bewertungsgrundlage gibt es deshalb nicht. Externe Ratings oder anerkannte Gütesiegel können Aufschluss über die Nachhaltigkeit einer Geldanlage geben.

- Es existieren zahlreiche Nachhaltigkeitsstrategien, die für die Auswahl von Vermögenswerten genutzt werden – vom Best-in-Class-Ansatz bis hin zum strengen Impact Investing.

- Nachhaltige Geldanlagen sind eine optimale Ergänzung für jedes Anlageportfolio und bieten häufig neben ihrem nachhaltigen Fokus auch wirtschaftliche Vorteile wie attraktive Renditechancen und zusätzliche Diversifikation.

Der Begriff Nachhaltigkeit ist schon längst in der Mitte der Gesellschaft angekommen – und damit auch in der Finanzwelt. Immer mehr Anleger:innen legen Wert darauf, dass mit ihrer Geldanlage nicht nur wirtschaftlicher, sondern auch nachhaltiger Mehrwert einhergeht. Dabei geht es jedoch nicht nur um den Schutz der Umwelt und des Klimas, sondern auch darum, Zukunftschancen frühzeitig zu erkennen und Investments langfristig rentabel zu gestalten.

In diesem Artikel geht es deshalb um nachhaltige Geldanlagen, was sich alles dahinter verbergen kann – und wie Ihnen der Einstieg in die Welt der nachhaltigen Geldanlagen gelingt.

Was sind nachhaltige Geldanlagen?

Bei einer nachhaltigen Geldanlage investieren Sie – wie bei konventionellen Geldanlagen auch – Ihr Kapital in Finanzprodukte wie zum Beispiel Aktien, Investmentfonds oder Anleihen. Die Besonderheit ist, dass die ausgewählten Anlageprodukte nachhaltig ausgerichtet sind. Sie können zum Beispiel in Aktien von nachhaltigen Unternehmen investieren oder in einen nachhaltigen Immobilienfonds Kapital anlegen.

Um Nachhaltigkeit in der Welt der Geldanlagen besser einschätzen zu können, können die sogenannten ESG-Kriterien helfen. Dabei geht es um Nachhaltigkeit in drei verschiedenen Dimensionen: Umwelt (Environmental), Soziales (Social) und Unternehmensführung (Governance). Investiert ein Investmentfonds beispielsweise in erneuerbare Energien wie Windkraft oder Solarparks, steht umweltbezogene Nachhaltigkeit im Fokus.

Andere Geldanlagen investieren zum Beispiel in Unternehmen, die sich für die Einhaltung von Menschenrechten und faire Lieferketten einsetzen – hier steht soziale Nachhaltigkeit im Mittelpunkt. Wird beispielsweise in Aktien von Unternehmen investiert, in denen besonderer Wert auf eine faire und transparente Unternehmensführung gelegt wird, geht es in erster Linie um wirtschaftliche Nachhaltigkeit.

Viele nachhaltige Geldanlagen orientieren sich außerdem an den 17 UN-Zielen für Nachhaltige Entwicklung, den sogenannten Social Development Goals (SDGs). Diese Ziele wurden im Rahmen der Agenda 2030 verabschiedet. Dabei geht es beispielsweise um bessere Bildungschancen, Zugang zu Gesundheitssystemen, faire Arbeitsbedingungen oder Klimaschutz. Auch hier wird also auf verschiedene Dimensionen von Nachhaltigkeit eingezahlt.

ESG-Kriterien sind ein hilfreiches Tool, um die Welt nachhaltiger Geldanlagen besser zu verstehen. Wie genau Sie die Kriterien für Ihre nächste Geldanlage nutzen können, wie sich der Ansatz von anderen nachhaltigen Anlagestrategien unterscheidet und wie Ihr ESG-Investment aussehen kann, lesen Sie in unserem Artikel.

Nachhaltige Geldanlagen: Die Nachfrage steigt

Die Nachfrage nach nachhaltigen Alternativen wächst – und damit auch das Angebot. In nahezu allen Wirtschaftsbereichen erlebt Nachhaltigkeit ein starkes Wachstum – so auch im Bereich der Geldanlagen. Unter Anleger:innen zeigt sich eine große Offenheit gegenüber nachhaltigen Investments: Einer Studie zufolge würden 38% der Befragten gern nachhaltig investieren, selbst wenn es weniger Rendite bedeutet.¹ Dass nachhaltige Geldanlagen jedoch nicht mit niedrigeren Renditeerwartungen verknüpft sind, konnte jedoch schon bewiesen werden – im Gegenteil gehen damit häufig attraktive Wachstumschancen einher.

Zahlen zum investierten Anlagekapital machen ebenfalls deutlich, wie die Beliebtheit nachhaltiger Geldanlagen steigt: In Deutschland stieg das Volumen nachhaltiger Investments von 2018 bis 2022 um 15% auf 578,1 Mrd. Euro.²

Auch die Politik unterstützt nachhaltiges Wirtschaften. Im Jahr 2017 investierte die Bundesregierung über 17 Milliarden Euro in Forschungsprojekte zum Thema Nachhaltigkeit. Darüber hinaus fördert die EU nachhaltiges Wachstum und setzt sich mit Maßnahmen wie der Einführung der EU-Taxonomie oder der EU-Offenlegungsverordnung für transparentes und nachhaltiges Wirtschaften ein.

Institutionelle Investor:innen setzen ebenfalls verstärkt auf Nachhaltigkeit: Im Jahr 2022 betrug das institutionelle Anlagevolumen für nachhaltige Investments 102,2 Milliarden Euro. ESG-Kriterien (Umwelt-, Sozial- und Governance-Aspekte) sind dabei entscheidend. Auch prominente Figuren aus der Finanzwelt wie Larry Fink von Blackrock erkennen die Risiken, die sich aus konventionellen Wirtschaftsmethoden ergeben, und empfehlen nachhaltige Investments als zukunftsfähige, langfristig ausgerichtete Alternative.

Kann jeder nachhaltig Geld anlegen?

So erkennen Sie nachhaltige Geldanlagen

Begriffe wie „nachhaltig“, „grün“, „sozial“, „ökologisch“ und „Impact“ werden bisher noch häufig ohne feste Definition für Geldanlagen verwendet. Das Spektrum nachhaltiger Kapitalanlagen beinhaltet eine ganze Reihe von Investmentphilosophien, Instrumentarien und Methoden. Umso wichtiger ist es, die grundlegenden Anlagestrategien zu kennen und unterscheiden zu können.

Als Standard hat sich dabei der ESG-Ansatz herauskristallisiert. Wie eben schon gezeigt, betrachtet dieser Ansatz Aspekte im Bereich Umwelt (Environment), Soziales (Social) und gute Unternehmensführung (Governance). Dazu gehören zum Beispiel Energieverbrauch, Abfallproduktion, Einhaltung von Menschenrechten in der Lieferkette sowie Korruptionsprävention. Je nach Methode werden diese Informationen im Überprüfungsprozess – dem Screening – abgefragt und einbezogen.

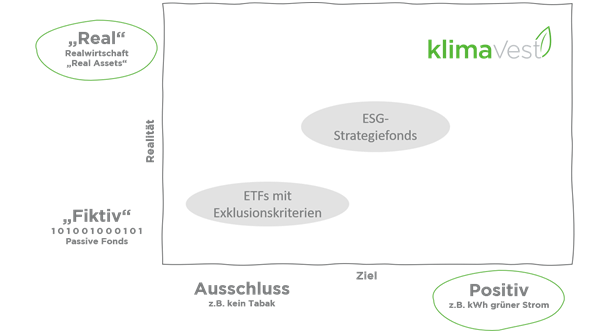

Die eine Seite des Nachhaltigkeitsspektrums bilden Investmentansätze, die Ausschlusskriterien anwenden. Sie repräsentieren bisher das größte Volumen. Am anderen Ende des Spektrums liegen Impact Investments, die neben der Rendite eine messbare positive ökologische bzw. soziale Wirkung erzielen wollen. Sie beziehen sich am stärksten auf die Realwirtschaft.

Ausschlusskriterien

Waffen, Atomkraft, Gentechnik, Glücksspiel oder Tabak: Bestimmte umstrittene Branchen wollen Anleger:innen nicht finanzieren. Durch ein Negativ-Screening kommen die Unternehmen gar nicht erst ins Portfolio. Dieser Nachhaltigkeitsanspruch ist relativ niedrig, da nicht explizit nachhaltige Tätigkeiten gefördert werden. Er schließt aber immerhin einige nicht nachhaltige Unternehmen und Länder aus.

Positivkriterien

Umweltmanagement, Sozialstandards, Effizienztechnologien: Beim Positiv-Screening werden Unternehmen, Länder, Branchen und Projekte auf bestimmte positive ESG-Aspekte hin geprüft und entsprechend ins Portfolio aufgenommen.

Best-in-Class-Ansatz

Der grünste Autohersteller, der Lebensmittelkonzern mit guter Mitarbeiterbehandlung, die Chemie-Gruppe mit der intensivsten Nachhaltigkeitsforschung: Der Best-in-Class-Ansatz macht die (börsennotierten) Klassenbesten jeder Branche sichtbar, auch wenn der Sektor selbst nicht unbedingt nachhaltig ist.

Normbasierter Ansatz

Zwangs- und Kinderarbeit, Korruption oder Todesstrafe: Beim normbasierten Screening werden Investments auf ihre Konformität hinsichtlich internationaler Normen geprüft. Dazu gehören Leitlinien von OECD, UNICEF, ILO und Vereinten Nationen.

ESG-Integration

Explizite ESG-Investments integrieren systematisch ökologische, gesellschaftliche Faktoren sowie Aspekte der nachhaltigen Investitionsentscheidungen. Ziel der Investment-Manager ist unter anderem die Minimierung von Nachhaltigkeitsrisiken für die Geldanlage.

Themenfonds

Themenfonds sind so strukturiert, dass sich ihr Fondsportfolio aus Unternehmen und Vermögenswerten aus konkreten Themenbereichen zusammensetzt. Mögliche Themen sind zum Beispiel Bildung oder Erneuerbare Energien, sodass in Unternehmen mit großem Bildungsinteresse oder in Unternehmen für die Entwicklung und den Betrieb von Erneuerbare-Energie-Anlagen investiert wird. Umweltfonds als größerer Überbegriff gehören ebenfalls zum Bereich der Themenfonds.

Impact Investing

Konkret, gezielt und messbar: Beim Impact Investing verbinden sich finanzielle Rendite und ökologische bzw. soziale Wirkung. Das Kapital unterstützt konkrete Nachhaltigkeitsprojekte, die ein gesellschaftliches Problem lösen, z.B. im Bereich Armutsbekämpfung, erneuerbare Energien, grüne Technologien, Landwirtschaft oder Waldaufforstung.

Was wirklich nachhaltig ist, bleibt schwer einzuschätzen. Inzwischen gibt es daher eigene Rating- und Research-Agenturen, die Unternehmen, Finanzprodukte und Staaten unter Nachhaltigkeitskriterien gemäß dem ESG-Ansatz bewerten. Die daraus entstehenden Nachhaltigkeitsratings sind für Investoren und Fondsmanager ein hilfreiches Instrument, um Wertpapiere zu analysieren und Portfolios zusammenzustellen.

Ob ein als „grün“, „ethisch“ oder mit „ESG“ bezeichnetes Investment tatsächlich eine nachhaltige Wirkung entfaltet, ist nicht immer garantiert. Das sogenannte Greenwashing beschreibt eine Aktivität, bei der Unternehmen Produkte als nachhaltiger verkaufen, als sie eigentlich sind.

Fragen, die bei der Überprüfung helfen, sind z.B.:

-

Zielsetzung: Was bewirkt die Investition für Nachhaltigkeit?

-

Wirkung: Fließt das Geld in die Realwirtschaft oder zirkuliert es nur innerhalb der Finanzwirtschaft?

-

Transparenz: Wie wird Nachhaltigkeit gemessen, worüber berichtet?

Mit positiver Wirkung für die Natur: Bei Umweltfonds liegt ein besonderes Augenmerk auf ökologischer Nachhaltigkeit, die mit attraktiven Renditechancen einhergeht. Welche Vorteile Umweltfonds für Anleger:innen noch bereithalten, lesen Sie im nächsten Artikel.

So geht nachweislich nachhaltiges Investieren: Beim Impact Investing stehen Geldanlagen im Fokus, die sich zur Erfüllung konkreter Nachhaltigkeitsziele verpflichten. Neben messbarem positivem Impact bietet Impact Investing außerdem neue Investmentchancen für Anleger:innen.

Nachhaltige Geldanlagen: Diese Investmentmöglichkeiten stehen Ihnen zur Verfügung

Grüne Bank- & Girokonten

Banken verleihen das Geld ihrer Sparer:innen in Form von Krediten an Unternehmen und Institutionen. Auch Fest- und Tagesgeldkonten gehören hier dazu: Dabei handelt es sich um Konten ohne Laufzeit (Tagesgeld) oder mit festgelegter Laufzeit (Festgeld), in der Sie einen festen Zinssatz erhalten.

Hier lohnt es sich, die Nachhaltigkeitsaktivitäten der Bank allgemein zu betrachten, um einen Eindruck über die Praktiken der Kreditvergabe zu bekommen. Anleger:innen können bei nachhaltig ausgerichteten Banken grundsätzlich mit ähnlichen Konditionen und Gebühren rechnen wie bei konventionellen Finanzinstituten.

Nachhaltige Aktien

Wer Anteile an börsennotierten Unternehmen erwirbt, unterstützt dessen Wirtschaftsweise dadurch nur mittelbar. Unternehmen können das Geld nicht direkt in nachhaltige Innovationen investieren, weil das Geld beim Aktienkauf meist nur an den Vorbesitzer fließt.

Doch ein höherer Börsenkurs steigert den Wert des Unternehmens, wodurch es zum Beispiel leichter Kredite von Banken erhält und so Nachhaltigkeitsprojekte finanzieren könnte. Ob es dies tut oder in andere, weniger nachhaltige Bereiche investiert, darauf haben Kleinanleger:innen aber keinen Einfluss.

Green Bonds (Grüne Anleihen)

Bei Anleihen und grünen Bonds (Rentenfonds) fließt das Geld der Anleger:innen in Kredite an Länder oder Firmen, die sogenannten Staatsanleihen oder Unternehmensanleihen. Verbunden mit ESG-Kriterien schließen sie bestimmte Branchen und Praktiken aus, zum Beispiel Unternehmen, die fossile Energien fördern oder Länder, die keine Rechtsstaaten sind. Manche Bonds setzen Positivkriterien an und investieren z.B. in Wald, Windkraft oder Effizienz-Technologien.

ESG-Fonds

Als ESG-Fonds bezeichnet man Investmentfonds, die die Zusammensetzung ihres Portfolios auf den drei Kriterien Umwelt, Soziales und Unternehmensführung aufbauen. Das kann zum Beispiel bedeuten, bei der Auswahl von Wertpapieren besonders auf Klimaschutz und die Einsparung von Ressourcen zu achten, um so Emissionen zu vermeiden.

Allerdings existiert hier keine standardisierte Bewertungsgrundlage, die Umsetzung bleibt also dem jeweiligen Finanzproduktanbieter überlassen.

Nachhaltige ETFs

Nachhaltige Indexfonds (ETFs) bilden einen Börsenindex nach, in dem bestimmte Sektoren wie Waffen oder Alkohol ausgeschlossen werden („Ex“) oder Unternehmen als Klassenbeste ihrer Branche (Best-in-Class) ausgewählt werden. Sie werden daher auch als passive Fonds bezeichnet.

Auch hier existieren keine allgemeingültigen Kriterien, die nachhaltige ETFs erfüllen müssen. Da Indizes meist aus zahlreichen Vermögenswerten bestehen, ist die Überprüfung aller einzelnen Titel für Anleger:innen meist mit einem hohen Zeitaufwand verbunden.

Themenfonds

Themenfonds sind so strukturiert, dass sich ihr Fondsportfolio aus Unternehmen und Vermögenswerten aus konkreten Themenbereichen zusammensetzt. Mögliche Themen sind zum Beispiel Bildung oder Erneuerbare Energien, sodass in Unternehmen mit großem Bildungsinteresse oder in Unternehmen für die Entwicklung und den Betrieb von Erneuerbare-Energie-Anlagen investiert wird. Umweltfonds als größerer Überbegriff gehören ebenfalls zum Bereich der Themenfonds.

Crowdinvesting

Startups und Projekte sammeln gern Geld über eine große Menge von Menschen – die „Crowd“ – beim sogenannten Crowdinvesting ein. Ob Kulturprojekt, ökologisches Garten-Equipment oder Elektro-Moped: Viele gute Ideen können die Kombination aus Finanzierung und Fan-Basis für einen erfolgreichen Start brauchen.

Anleger:innen werden dabei Miteigentümer oder Kreditgeber, oft in Form relativ riskanter Nachrangdarlehen. Daher sollte man sich die Projekte sehr genau ansehen und nicht investieren, wenn man sich selbst als eher sicherheitsorientiert einschätzt.

Immobilienfonds mit Nachhaltigkeitsfokus

Nachhaltig ausgerichtete Immobilienfonds zeichnen sich dadurch aus, dass sie in Gebäude und Gebäudeentwicklungen investieren, die umweltfreundliche und zukunftsfähige Bau- und Betriebsstandards erfüllen. Bei hausInvest, dem offenen Immobilienfonds der Commerz Real Gruppe, werden beispielsweise digitale Technologien in die Fondsimmobilien integriert, um den Energieverbrauch in Echtzeit zu optimieren und so effektiv Strom und Energie zu sparen.

Investments in nachhaltige Startups

Mittlerweile bilden sich immer mehr Startups, die mit innovativen Ideen nachhaltige Veränderungen herbeiführen wollen. Mithilfe von Crowdinvesting oder auch Direktbeteiligungen können Anleger:innen in solche Startups investieren. Da es sich dabei jedoch um sehr junge Unternehmen handelt, gehen mit solchen Investments meist recht hohe Risiken einher, die sich für Investment-Einsteiger:innen oder Anleger:innen mit hohem Sicherheitsbedürfnis nicht eignen.

Impact Fonds

Impact Investing steht für wirkungsorientiertes Investieren und verbindet das Ziel der finanziellen Rendite und mit einer messbaren Nachhaltigkeitsleistung. Impact Fonds als entsprechendes Finanzinstrument formulieren konkrete Nachhaltigkeitsziele, die mithilfe bestimmter Maßnahmen erreicht werden sollen. Transparenz und Messbarkeit stehen hier im Fokus.

Mit Impact Fonds können Anleger:innen sowohl messbar soziale Unternehmen fördern, Kleinstkredite in Schwellen- und Entwicklungsländern ermöglichen oder sich dem Ausbau erneuerbarer Energien widmen.

Der wesentliche Unterschied beim Impact Investing im Vergleich zu Aktien oder anderen Wertpapierfonds ist, dass das Geld der Anleger:innen in die Realwirtschaft fließt und nicht Gefahr läuft, nur in der Finanzwirtschaft zu zirkulieren.

Insbesondere mit Investments in zukunftsstarke Wachstumsmärkte, wie beispielsweise erneuerbare Energien, bringen Impact Fonds zusätzlich zu ihrer nachweislich nachhaltigen Wirkung auch attraktive Renditechancen mit sich.

INVEST IN INFINITY

Investieren Sie in das ganze Potenzial unbegrenzter Ressourcen – mit klimaVest, dem Fonds für erneuerbare Energien.

Jetzt mehr erfahren

Echter Impact durch echte Nachhaltigkeit: Mit einem Investment in Impact Fonds haben Sie nicht nur die Chance auf attraktive Renditen, sondern erzielen mit Ihrem Kapital auch eine messbare, nachhaltige Wirkung.

Die Geldanlage der Zukunft: Mit ELTIFs investieren Sie auf direktem Wege in die europäische Realwirtschaft – und helfen so dabei, sie langfristig nachhaltiger zu gestalten.

Als Themenfonds widmen sich Erneuerbare-Energie-Fonds der Finanzierung von beispielsweise Wind-, Wasser- oder Solarkraftanlagen. So nutzen Sie das Renditepotenzial nachhaltiger Sachwerte – und tragen mit Ihrem Kapital zu einer langfristigen Energiewende bei.

7 Mythen über nachhaltige Geldanlagen

Mythos #1: Bei nachhaltigen Geldanlagen muss man doch Rendite aufgeben

Das stimmt nicht. Die Erträge nachhaltiger Geldanlagen sind durchschnittlich gleichauf oder leicht besser als die Rendite konventioneller Investments. Wissenschaftliche Erkenntnisse darüber sind mit ein Grund dafür, dass sich immer mehr Anleger:innen für Nachhaltigkeit interessieren⁷.

Und auch die Entstehung zukunftsstarker Wachstumsmärkte, beispielsweise im Bereich der erneuerbaren Energien, tragen dazu bei, die Renditeerwartungen nachhaltiger Investments positiv zu besetzen. Denn mit der steigenden Nachfrage gewinnen erneuerbare Energien an Beliebtheit und bieten so auch aussichtsreiche Investmentchancen für Anleger:innen.

Mythos #2: Man kann die nachhaltige Wirkung nicht messen

Die Messung der nachhaltigen Wirkung ist komplex und birgt Unsicherheiten. Es werden jedoch Analyseinstrumente entwickelt und stetig verbessert. Mit Hilfe von sogenannten ESG-Kriterien (Environment, Social, Governance) bewerten Ratingagenturen die Nachhaltigkeitsleistung von Unternehmen.

Mythos #3: Um Nachhaltigkeit zu verstehen, muss man doch Expert:in sein

Weniger, als man denkt, denn: Was einzelnen Anleger:innen beim Kapital anlegen wichtig ist, weiß er selbst am besten. Herausfinden lässt es sich über Checklisten* und Gespräche mit Kundenberatern, die künftig auch Nachhaltigkeit thematisieren müssen.

Mythos #4: Eine 100% nachhaltige Anlage gibt es nicht

Stimmt. Wie in der Natur und in der Gesellschaft hängt auch in der Wirtschaft alles zusammen. Wo kommen Rohstoffe, Finanzmittel und Arbeitskraft eines Unternehmens her – haben sie eine ökologisch oder sozial „schwierige“ Vergangenheit? Selbst das nachhaltigste Produkt kann nicht komplett emissionsfrei zum Kunden gelangen. Nachhaltige Entwicklung ist eben ein Prozess, der sich aber mit nachhaltigen Geldanlagen beschleunigen lässt. Für diesen Weg gilt angesichts der globalen Herausforderungen: „Macht nix, wenn’s schnell geht“. Jeder Euro zählt.

Mythos #5: Nachhaltige Geldanlagen betreffen nur den Umweltbereich

Die Annahme, dass Nachhaltigkeit ausschließlich mit dem Schutz der Umwelt und des Klimas in Verbindung steht, ist schon lange überholt. Mittlerweile stehen soziale und wirtschaftliche/unternehmerische Nachhaltigkeit ebenso im Mittelpunkt, wie auch anhand der ESG-Kriterien verdeutlicht wird. Ökologische Nachhaltigkeit lässt sich nämlich nur langfristig erreichen, wenn auch in Wirtschaft und Gesellschaft nachhaltige Werte stärker verankert werden. Deshalb kommt es darauf an, Nachhaltigkeit ganzheitlich zu betrachten – und ganzheitlich voranzutreiben.

Mythos #6: Nachhaltige Geldanlagen sind nur was für Idealist:Innen

Einige glauben, dass nachhaltige Geldanlagen nur für diejenigen sind, die sich ohnehin schon für Umwelt- oder Sozialthemen interessieren und engagieren. In Wahrheit eignen sich nachhaltige Investments jedoch für alle Anleger:innen, die langfristige Risiken und Chancen berücksichtigen möchten. Nachhaltig anlegen heißt nämlich in erster Linie: Langfristig und zukunftsorientiert anlegen. Damit ist nachhaltiges Investieren nicht nur etwas für Menschen mit besonderem Nachhaltigkeitsfokus, sondern wir auch immer stärker in professionellen Portfolios berücksichtigt.

Mythos #7: Nachhaltigen Geldanlagen fehlt es an Diversifikation

Ein weiterer Mythos ist, dass nachhaltige Investmentfonds nicht ausreichend diversifiziert sind, da sie ganze Sektoren oder Unternehmen ausschließen. Tatsächlich gibt es jedoch eine breite und stetig wachsende Palette von nachhaltig ausgerichteten Unternehmen in fast jeder Branche, die sich für ein Investment eignen.

Das Angebot an nachhaltigen Geldanlagen und Unternehmen, die sich für nachhaltige Geldanlagen eignen, wachsen also stetig – und sorgen für ein hohes Maß an Diversifikation.

Häufige Fragen zum Thema nachhaltige Geldanlagen

Was versteht man unter einen nachhaltigen Geldanlage?

Eine nachhaltige Geldanlage orientiert sich bei der Auswahl von Vermögenswerten und in ihrer Wirtschaftsweise an Kriterien sozialer, ökologischer oder wirtschaftlicher Nachhaltigkeit. Dazu zählt zum Beispiel Klimaschutz, die Senkung von CO2-Emissionen, der Schutz von Menschenrechten oder eine transparente Unternehmensführung.

Welche nachhaltigen Geldanlagen gibt es?

Für jede herkömmliche Geldanlage gibt es nachhaltige Alternativen, wie beispielsweise Anleihen, Immobilienfonds, Aktienfonds oder ETFs. Die Zahl und Bandbreite an nachhaltigen Geldanlagen ist also unbegrenzt.

Nicht immer sind jedoch Geldanlagen, die als nachhaltig bezeichnet werden, auch wirklich nachhaltig – anerkannte Gütesiegel und Zertifikate können dabei helfen, echt grüne Finanzprodukte von Greenwashing-Produkten zu unterscheiden.

Warum sollte man nachhaltig investieren?

Wer nachhaltig investiert, investiert langfristig und mit Blick auf die Zukunft. Beim nachhaltigen Investieren steht nämlich nicht nur der Schutz der Umwelt im Fokus, wie lange vermittelt wurde. Nachhaltigkeit ist ein ganzheitliches Konzept, das auch gesellschaftliche und wirtschaftliche Faktoren miteinbezieht. Deshalb eignet sich ein nachhaltiges Investment für alle Anleger:innen, die ihr Geld zukunftsorientiert anlegen möchten.

Wie erkenne ich nachhaltige Fonds?

Bewertungen von externen Ratingagenturen, anerkannte Zertifikate oder Gütesiegel können dabei helfen, sich ein Bild von der Nachhaltigkeit des Fonds zu machen.

Im Zuge der EU-Offenlegungsverordnung sind Finanzprodukte mittlerweile auch dazu verpflichtet, eigene Berichte über das Wirtschaften des Fonds zu veröffentlichen.

Wann ist ein Fonds oder eine Kapitalanlage nachhaltig?

Eine Geldanlage gilt dann als nachhaltig, wenn sie ihre Wirtschaftsweise nicht nur an Renditechancen, sondern auch an konkreten Nachhaltigkeitskriterien ausrichtet. Dazu gehört zum Beispiel der Schutz endlicher Ressourcen, die Senkung von CO2-Emissionen oder eine transparente Unternehmensführung. Werden solche Aspekte aktiv in das Management der Geldanlage miteinbezogen, handelt es sich um ein nachhaltiges Investment.

Da es jedoch keine allgemeingültige Definition von Nachhaltigkeit gibt, bleibt die Auslegung davon den einzelnen Anbietern überlassen. Hier kommt es auf eine transparente Berichterstattung an, damit Anleger:innen sich über die Nachhaltigkeit der Geldanlage und der einzelnen Vermögenswerte informieren können.

1

https://www.bundesregierung.de/breg-de/aktuelles/nachhaltigkeitsstrategie-2021-1873560

2 BaFin (2019): Wie sicher ist nachhaltig? www.bafin.de/SharedDocs/Veroeffentlichungen/DE/Fachartikel/2019/fa_bj_1906_nachhaltige_Geldanlage.html

3 Forum Nachhaltige Geldanlagen (FNG); Marktbericht 2020. https://www.forum-ng.org/fileadmin/Marktbericht/2022/FNG-Marktbericht_NG_2022-online.pdf

4 Global Sustainable Investment Review 2018 www.gsi-alliance.org/wp-content/uploads/2019/06/GSIR_Review2018F.pdf

5 www.blackrock.com/corporate/investor-relations/larry-fink-ceo-letter

6 www.forum-ng.org/de/nachhaltige-geldanlagen/nachhaltige-geldanlagen.html

7 Siehe z.B. die Metastudie: Gunnar, F., Busch, T. ; Bassen, A. (2015): »ESG and financial performance: aggregated evidence from more than 2000 empirical studies«. In: Journal of Sustainable Finance & Investment 5.4, S. 210–233.

Pinner, W. (2019). Nachhaltiges Investieren: konkrete Themen und ihre Bewertung. Wien: Linde international.

8 CSR-News (2016): Studie: Investoren sollten CO2-Emissionen von Unternehmen berücksichtigen csr-news.net/news/2016/06/12/studie-investoren-sollten-co2-emissionen-von-unternehmen-berucksichtigen/[SL1]